Bitcoin: Darum treiben die jüngsten ETF-Zuflüsse den Kurs nicht nach oben

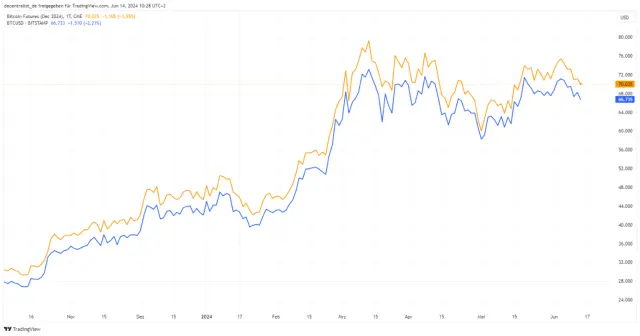

Der Bitcoin-Kurs hängt nun bereits seit Monaten in einer Seitwärtsbewegung fest, nachdem im März ein neues Allzeithoch über der Marke von 70.000 Dollar erreicht werden konnte. Seitdem markiert die Marke von 71.500 Dollar einen charttechnischen Widerstand, der auch nach vier Anläufen nicht überwunden werden konnte.

Seit der Korrektur nach dem Bitcoin-Halving bis auf die Marke von 56.000 Dollar konnte sich der Kurs wieder deutlich erholen, hängt nun jedoch in der Spanne zwischen seinem 50-Tage-Trend und seinem exponentiellen 21-Tage-Trend fest. Während starke ETF-Zuflüsse von Januar bis März für eine Rally bis an das neue Allzeithoch gesorgt haben, konnten die wieder erstarkten Netto-Zuflüsse seit Mitte Mai nicht genug positives Momentum erzeugen, obwohl in den letzten drei Wochen über zwei Milliarden Dollar an Kapital in die ETFs geflossen ist.

Warum steigt der Kurs trotz der starken ETF-Zuflüsse nicht?

Das Bild wird klarer, wenn man zum isolierten Bild der Kapitalzuflüsse in die Spot-Märkte ebenfalls einen Blick auf die Futures-Märkte wirft. Die Bitcoin-Spot-ETFs existieren erst seit einigen Monaten, doch Bitcoin-Futures an der Chicago Mercantile Exchange (CME) gibt es bereits seit Jahren. Nun, da institutionelle Investoren Zugang zu beiden Märkten haben, hat sich eine neue Trading-Möglichkeit eröffnet, die es bei jedem Asset gibt, das groß genug ist: der Cash and Carry Trade.

Der Cash and Carry Trade ist eine Strategie, bei der Preisunterschiede zwischen den Spot- und den Futures-Märkten ausgenutzt werden können, indem eine risikoneutrale Position in beiden Märkten aufgebaut wird und lediglich das Premium auf die Futures-Kontrakte „eingesammelt“ wird. Futures sind Finanzkontrakte, die den Kauf oder Verkauf eines Vermögenswertes zu einem bestimmten Termin in der Zukunft zu einem festgelegten Preis ermöglichen.

Ursprünglich waren Futures vor allem als Werkzeuge für Wirtschaftsteilnehmer gedacht, die mit Rohstoffen arbeiten und Planungssicherheit haben möchten. Rohstoffe wie Öl, Nahrung, Baumaterialien und so weiter haben oft Lagerkosten, andere Haltungskosten und unterliegen einem Preisschwankungsrisiko.

Mit Futures kann man diese Risiken minimieren. Mittlerweile funktionieren Futures jedoch größtenteils so, dass der zugrundeliegende Rohstoff bei Vertragsschluss nicht mehr geliefert werden muss, sondern lediglich die Preisdifferenz finanziell abgewickelt wird. Das ermöglicht rein spekulative Finanzaktivitäten wie unter anderem den Cash and Carry Trade. Bei Bitcoin sieht es derzeit so aus, dass ein saftiges Premium auf Bitcoin-Futures-Kontrakte gezahlt werden muss, wenn man auf steigende Kurse wetten möchte. Für einen Futures-Kontrakt muss man also deutlich mehr zahlen als den Spot-Preis für Bitcoin. Das liegt an der großen Nachfrage, der Volatilität und dem damit einhergehenden Risiko. Für 6-monatige Futures liegt das Premium derzeit bei ungefähr 6 Prozent.

Spekulanten zahlen dieses Premium gerne, da Futures nur eine anfängliche Sicherheitsleistung erfordern, bekannt als Margin, die oft nur einen Bruchteil des gesamten Kontraktwerts beträgt. Dies ermöglicht es den Tradern, Positionen mit Hebelwirkung einzugehen, was potenziell höhere Gewinne (aber natürlich auch Verluste) ermöglicht.

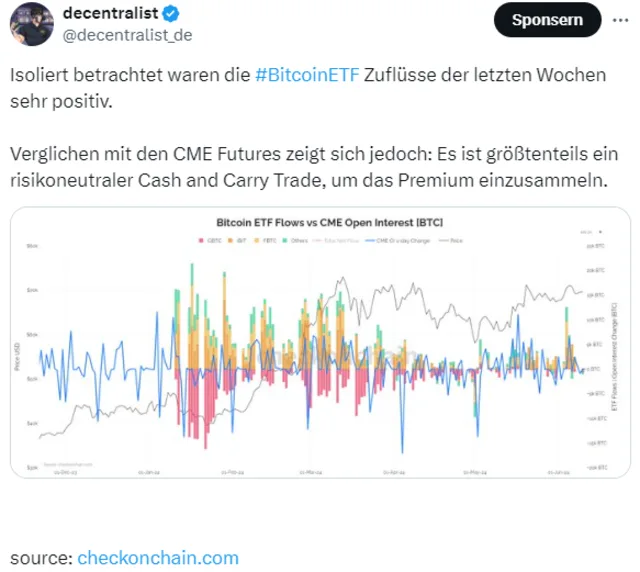

Die Daten zeigen: Institutionelle spielen derzeit den Cash and Carry Trade

Große institutionelle Marktteilnehmer nutzen die derzeitige Marktlage momentan über den Cash and Carry Trade aus und sammeln das Premium dadurch ein. Die Strategie ist aufgrund der „Doppel-Position“ im Markt so gut wie risikofrei und wirft momentan sogar bessere Renditen ab als kurzlaufende Staatsanleihen. Es werden Spot-Positionen über die ETFs am Markt gekauft, gleichzeitig werden Short-Positionen an den Futures-Märkten eingegangen und die Futures-Position wird bis zum Ablauf gehalten. Egal, wie der Kurs sich entwickelt, der Trade bleibt risikoneutral, da die Positionen sich gegenseitig ausgleichen.

Es geht dabei nur um das Premium, dass derzeit von Spekulanten dafür gezahlt wird, gehebelt in Bitcoin Long zu gehen. Ein Blick auf die Marktdaten zeigt, dass die derzeitigen ETF-Zuflüsse scheinbar wirklich größtenteils die Long-Position innerhalb des Cash and Carry Trades einnehmen, da gleichzeitig die eingegangenen Futures-Positionen an der CME auf sehr ähnlichem Niveau gestiegen sind. Die CME hat eine hohe Mindestgröße für Futures-Positionen und wird größtenteils von institutionellen Händlern genutzt.

Das Balkendiagramm im abgebildeten Chart zeigt die ETF-Zuflüsse (und die Abflüsse von Grayscale). Die blaue Linie zeigt die tägliche Veränderung an Futures-Kontrakten an der CME. Während die Zuflüsse von Januar bis April eine Netto-Nachfrage dargestellt und den Preis entsprechend nach oben gejagt haben, waren die Zuflüsse seit Mitte Mai (zu einem großen Teil) scheinbar strategischer Natur und liegen gleichauf mit den Futures-Entwicklungen.

Wie geht es weiter?

Nicht alle Zuflüsse in die ETFs sind Teil des Cash and Carry Trades. Die fundamentale Nachfrage nach Bitcoin von Seiten der Wallstreet bleibt weiterhin stark und die zweite große Welle an Kapital wird kommen, da sind sich die meisten Experten weiterhin einig und das zeigen auch die Aussagen und Balancesheet-Veröffentlichungen großer institutioneller Spieler. Mit der zunehmenden Institutionalisierung geht jedoch auch einher, dass die großen Spieler in das finanzielle Casino des Derivate-Marktes auch bei Bitcoin einsteigen und die Preisentwicklung dadurch beeinflussen.

Auf fundamentaler Ebene sieht es jedoch weiterhin sehr bullisch aus für die Kryptowährung. Der politische Wind in den USA hat sich in den letzten Wochen deutlich zum Positiven gedreht. Die institutionelle Adaption ist da und wird ihre Wirkung nach und nach entfalten. Die Liquiditäts-Situation an den Märkten sieht ebenfalls vielversprechend aus. Bereits seit 2023 befinden wir uns im nächsten Liquiditätszyklus der Zentralbanken, viele sind bereits zu Zinssenkungen übergegangen und weitere geldpolitische Lockerung wird folgen. Auch in den USA findet bereits wieder eine Ausweitung der Geldmenge statt. All diese Faktoren sprechen für eine Fortsetzung dieses Krypto-Bullruns.

Denken Sie langfristig!

Warum Bitcoin 2024 in jedes Portfolio gehört und warum dieser Bullrun gerade erst angefangen hat, erfahren Sie in der neusten Video-Ausgabe von decentralist.